Ökonom Hüfner: So legitimieren Staaten ihre Schuldenmacherei

Einige tun sie als wirtschaftstheoretischen "Müll" ab, die anderen sehen in ihr eine wissenschaftliche Schablone dafür, weshalb fiskalische Stimuli der Wirtschaft gut bekommen – wenn man es nicht übertreibt. Was genau hinter dem Kürzel "MMT" steckt, erläutert der Assenagon-Chefökonom.

Die Modern Monetary Theory (MMT) ist bei Befürwortern ein Plädoyer für hohe öffentliche Defizite. Sie soll Wachstum schaffen ohne Inflation oder höhere Zinsen. Klingt nach Zauberei, wird aber gewiss im kommenden US-Wahlkampf eine wichtige Rolle spielen, ist sich der Chefvolkswirt von Assenagon und volkswirtschaftliche Berater der österreichischen Hello Bank sicher. (aa/ps)

Eine neue Theorie macht Schlagzeilen. Sie stammt von Volkswirten, wird aber vor allem an den Kapitalmärkten und in der Politik heftig diskutiert. Bei einigen ruft sie wütende Kommentare hervor. Larry Fink oder Bill Gates bezeichnen sie als "Müll" und "dummes Gerede". Jan Hatzius, der kluge Chefvolkswirt von Goldman Sachs sieht in ihr dagegen nützliche Gedanken, die bei der Zinsprognose helfen können. Bei den nächsten Präsidentschaftswahlen in den USA wird die Theorie eine wichtige Rolle spielen. Es lohnt sich daher, sich näher damit zu befassen.

Gemeint ist die Modern Monetary Theory (MMT). Sie stellt eine Reihe von den Erkenntnissen, die heute Allgemeingut sind, auf den Kopf. Im Mittelpunkt ihrer Überlegungen stehen die öffentlichen Defizite. In der traditionellen Theorie gelten Defizite mehrheitlich als schlecht, weil sie das Vertrauen an den Finanzmärkten unterminieren, die Zinsen erhöhen, private Investitionen verdrängen und weil sie ein Zeichen dafür sind, dass der Staat mit den Steuergeldern nicht vernünftig umgehen kann

Ganz anders die Vertreter der Modern Monetary Theory. Für sie sind öffentliche Defizite Voraussetzung für eine wachsende Wirtschaft. Der Grund dafür liegt in der Annahme, dass das Geld heute nichts von außen Vorgegebenes ist (wie in der Goldwährung oder wie zu Zeiten von Bretton Woods), sondern ein "Geschöpf des Staates" (Georg Friedrich Knapp). Geld entsteht allein durch die Ausgaben der öffentlichen Hand. Sie schaffen Einkommen und statten die Menschen mit finanziellen Mitteln aus.

Je mehr der Staat ausgibt, umso mehr Einkommen und umso mehr Geld gibt es. Den Menschen geht es besser. MMT enthält eine klare Aufforderung an die öffentliche Hand, möglichst viel auszugeben, um damit die Wohlfahrt der Gesellschaft zu erhöhen. Sie sollte alle freien Kapazitäten nutzen und allen Arbeitslosen Beschäftigung geben.

Problematisch wird es erst dann, wenn der Staat mehr ausgibt, als mit den vorhandenen Ressourcen erstellt werden kann. Dann entsteht Inflation. Hier kommen die Steuern und Staatsanleihen ins Spiel. Sie sind nach Ansicht der Vertreter der MMT nicht dazu da, die Ausgaben zu finanzieren. Sie dienen vielmehr dazu, Geld abzuschöpfen, wenn die Staatsausgaben über das Produktionspotenzial hinausgehen. Hauptzweck der Steuern ist also, Preissteigerungen zu verhindern. Im Übrigen sollen sie natürlich auch die Einkommensverteilung beeinflussen und Incentives für nachhaltiges Wirtschaften oder andere soziale Zielen geben.

Wenn am Schluss als Saldo aus Ausgaben und Einnahmen ein Defizit herauskommt, ist das nach Ansicht der MMT kein Weltuntergang. Im Gegenteil. Es ist in einer wachsenden Wirtschaft notwendig, weil sonst nicht genügend Geld da ist, um die Expansion zu finanzieren. Die Austeritätspolitik, die in Europa so wichtig ist, ist in den Augen der MMT wachstumsfeindlich und deflationär. Im Übrigen haben die Vertreter der Theorie vor allem Situationen im Blick, in denen keine Vollbeschäftigung herrscht. Also Rezessionen, Wirtschaftskrisen oder wenn es aus demografischen Gründen eine säkulare Stagnation gibt.

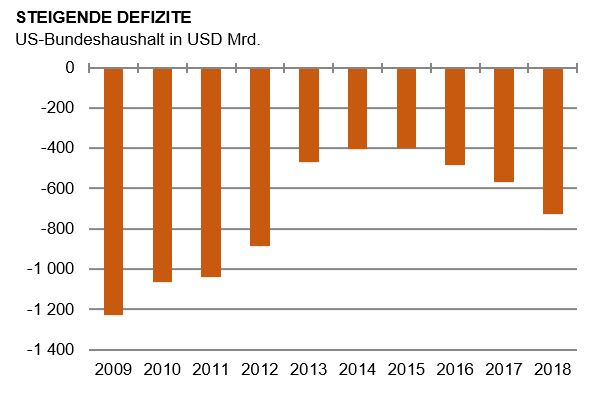

Die Zinsen können durch höhere Defizite nicht steigen. Denn zusammen mit den größeren Fehlbeträgen nimmt die Geldmenge zu. Das alimentiert den Kapitalmarkt. Die Vertreter der MMT verweisen als empirisches Beispiel auf die Zeit nach der Großen Finanzkrise 2008/2009, als die öffentlichen Defizite drastisch nach oben gingen, die Zinsen aber gleichzeitig auf neue Tiefstände sanken. Auch Japan hat hohe Defizite, eine geringe Preissteigerung und niedrige Zinsen.

Die Zentralbanken spielen in dem Modell keine Rolle. Sie sind Teil des Staatssektors. Ihre Unabhängigkeit ist kein Thema. Sie können die Zinsen letztlich beliebig festsetzen. Ein Paradox ist, dass höhere Zinsen per Saldo expansiv wirken. Denn bei höheren Zinsen erhöht sich der Schuldendienst des Staates, seine Ausgaben steigen und es wird mehr Geld geschaffen. Nach der gleichen Logik sind niedrige Zinsen wachstumsfeindlich.

Politisch spielt die Theorie eine zunehmende Rolle. In den USA hat sie Anhänger vor allem bei den Demokraten. Diese begründen damit beispielsweise, dass die von ihnen geforderten Infrastrukturinvestitionen oder zusätzlichen Ausgaben im Gesundheitswesen keine negativen Effekte für die Inflation haben. Ihr früherer Präsidentschaftskandidat Bernie Sanders und die Kongressabgeordnete Alexandria Ocasio-Cortez sind wichtige Vertreter der MMT. Beraterin von Sanders ist Stephanie Kelton, einer der besten Köpfe der MMT. In Großbritannien liebäugelt die Labour Party mit der neuen Theorie.

In Europa spielt die MMT bisher keine größere Rolle. Das hängt nicht zuletzt damit zusammen, dass es in der Währungsunion keinen Staat gibt, der durch seine Ausgaben die Geldmenge bestimmt. Die Vertreter der MMT plädieren daher auch für einen europäischen Finanzminister, der für die Staatsausgaben im Euroraum verantwortlich ist.

Die Stärke der MMT besteht darin, dass sie wichtige Erkenntnisse, die heute Allgemeingut sind, in Frage stellt. Sie zwingt, eingefahrene Positionen zu überdenken. Die Schwäche ist, dass die Dynamik des Privatsektors als wichtigstem Wachstumstreiber in den Modellen nicht vorkommt. Es ist immer nur vom Staat die Rede. Die ohnehin schon hohe Staatsquote wird durch MMT noch weiter steigen. Zudem gibt es niemanden, der den Staat bremsen kann, wenn er seine Ausgaben stärker erhöht und damit Inflation schafft.

Vortrag am FONDS professionell KONGRESS

Vortrag am FONDS professionell KONGRESS